相続と贈与は、財産を次世代に引き継ぐ2つの主要な方法です。どちらを選択するかによって、税負担や手続きが異なります。計画的に相続や贈与を行うことで、税金の負担を軽減し、円滑な財産承継が可能になります。

本記事では、相続と贈与の基本的な違い、税制の違い、活用方法、それぞれのメリット・デメリットについて解説します。

相続と贈与の基本的な違い

相続とは?

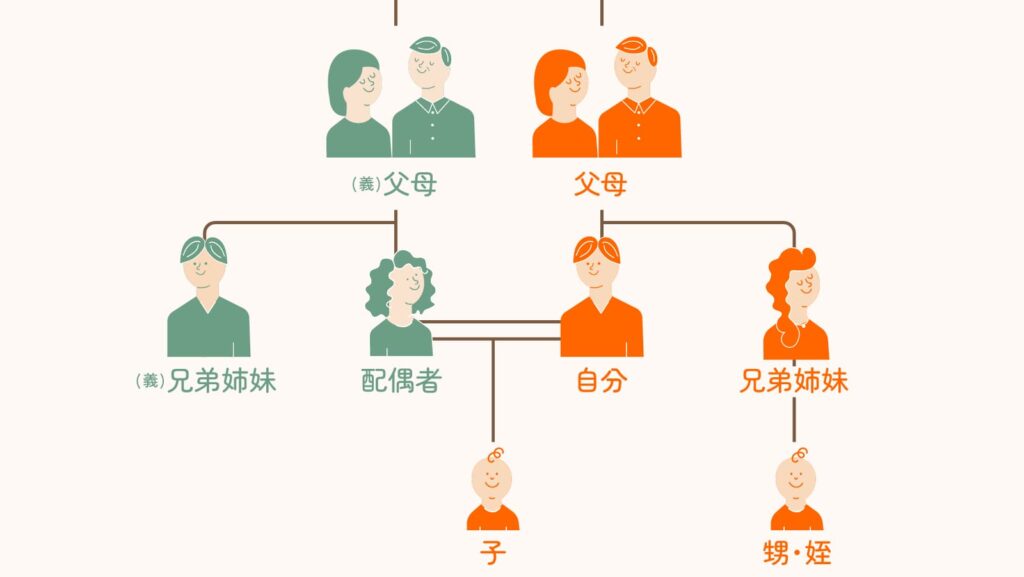

相続とは、被相続人が亡くなった後に、その財産が法律または遺言に基づいて相続人に移転することを指します。民法882条に規定されており、法定相続人が決められているほか、遺言があれば遺言に従った分割が可能です。

贈与とは?

贈与とは、生存中の人が自らの財産を無償で他人に譲ることを指します。民法549条に規定されており、贈与を受ける側の合意が必要になります。また、贈与税の対象となり、税負担の軽減策としてさまざまな制度が用意されています。

相続と贈与の主な違い

| 相続 | 贈与 | |

| 移転のタイミング | 死後 | 生前 |

| 手続き | 相続手続き(遺言・遺産分割協議など) | 契約(贈与契約書の作成が推奨) |

| 税金 | 相続税 | 贈与税 |

| 主な活用方法 | 財産継承 | 節税・事業承継 |

相続と贈与における税金の違い

相続税の仕組み

相続税は、基礎控除額(3,000万円+法定相続人×600万円)を超える部分に課税されます。

相続税の計算例

- 相続財産 5,000万円

- 相続人 2人(配偶者・子)

- 基礎控除額:3,000万円+600万円×2=4,200万円

- 課税対象額:5,000万円−4,200万円=800万円

- 相続税率に基づき算出

贈与税の仕組み

贈与税には、年間110万円まで非課税となる暦年贈与の制度が適用されます。 また、相続時精算課税制度を活用すれば、2,500万円まで非課税で贈与可能ですが、相続時に相続財産に加算されます。

相続と贈与の税負担比較

| 相続税 | 贈与税 | |

| 基礎控除 | 3,000万円+600万円×法定相続人 | 110万円(暦年贈与) |

| 税率 | 10%〜55%(累進課税) | 10%〜55%(累進課税・相続税より高め) |

| 納税義務 | 被相続人の死亡時 | 贈与時(翌年3月15日までに申告) |

贈与の活用方法と注意点

贈与は、計画的に行うことで相続税の軽減につながります。しかし、適切な方法を選ばないと、想定以上の税負担が発生したり、税務調査の対象となることがあります。ここでは、具体的な贈与の活用方法と注意点について説明します。

暦年贈与を活用

毎年110万円以内の贈与を活用することで、相続税の対象となる財産を減らすことができます。ただし、名義預金として税務調査で指摘されるリスクがあるため、実際に贈与を受けた人が管理・使用することを明確にする必要があります。

相続時精算課税制度の利用

相続時精算課税制度を利用すれば、60歳以上の親から18歳以上の子へ2,500万円まで贈与が可能です。贈与時に税負担を抑えられますが、最終的には相続財産に加算されるため、長期的な税負担を考慮して利用することが重要です。

相続と贈与のどちらを選ぶべきか?

相続と贈与は、状況によってどちらを選ぶべきかが変わります。相続税の基礎控除を活用したほうが有利な場合もあれば、計画的に贈与を行い、相続財産を減らすことが有効な場合もあります。

| 相続が有利な場合 | 贈与が有利な場合 | |

| 節税対策 | 相続税の基礎控除を活用する場合 | 計画的に少額ずつ贈与する場合 |

| 事業承継 | 一括承継を行う場合 | 段階的に承継を進める場合 |

| 「争続」対策 | 遺言書を活用し公平に分配する | 特定の相続人に多く財産を残したい場合 |

相続と贈与のどちらを選択するかは、財産の規模や相続人の状況、税負担などを総合的に考慮する必要があります。最適な方法を選ぶためには、専門家に相談しながら進めることが重要です。

行政書士・司法書士の視点から見る相続と贈与の実務

相続や贈与には、法律や税制の複雑な手続きが伴います。これらを適切に進めるためには、行政書士、司法書士、税理士といった専門家のサポートが重要です。特に、相続登記、遺言書作成、贈与契約書作成など、法律に基づいた書類の作成や手続きには、それぞれの専門家が関与する場面が多くあります。

行政書士の対応範囲

行政書士は、主に相続や贈与に関する書類作成や手続きを代行する専門家です。相続人がスムーズに財産を承継できるよう、正確な書類を整え、行政手続きを適切に行う役割を担います。

行政書士の主な業務

- 遺言書の作成支援:公正証書遺言、自筆証書遺言の作成サポート。遺言内容が法律上有効であるかを確認し、相続トラブルを防ぐためのアドバイスを行う。

- 相続人調査(戸籍の収集):相続人を確定するために、戸籍謄本を取得し、法定相続人を特定。

- 相続関係説明図・財産目録の作成:相続財産の種類や分配について整理し、相続手続きをスムーズに進めるための書類を作成。

- 遺産分割協議書の作成:相続人間の協議結果を正式な書面にし、財産分割の合意を証明する。

- 贈与契約書の作成:生前贈与を円滑に進めるため、贈与の内容を明確にする書類を作成する。

行政書士に依頼するメリット

- 書類の不備を防ぎ、スムーズな相続・贈与手続きを実現できます。

- 遺言書や遺産分割協議書の作成を通じて、相続人間のトラブルを回避する。

- 役所での手続きを代行し、依頼者の負担を軽減する。

司法書士の対応範囲

司法書士は、不動産を中心とした相続手続きや登記業務を担う専門家です。相続や贈与に伴う不動産の名義変更や、法的手続きのサポートを提供し、法的トラブルを防ぐ役割を果たします。

司法書士の主な業務

- 相続登記(不動産の名義変更):相続した不動産の登記名義を変更し、正式な所有者を確定。

- 贈与登記の手続き:生前贈与による不動産の所有権移転登記を行い、財産移転を法的に有効にする。

- 遺産分割協議書のリーガルチェック:行政書士が作成した遺産分割協議書が法的に有効であるかを確認し、不動産の所有権移転に問題がないようチェック。

- 相続に関する家庭裁判所での手続き支援:相続人の間で合意が得られない場合、調停や審判の手続きに関する書類作成をサポート。

司法書士に依頼するメリット

- 不動産の相続・贈与に関する法的手続きを円滑に進める。

- 相続登記の手続きをスムーズに行い、相続財産の確定をサポートします。

- 法的リスクを回避し、相続人間の争いを未然に防ぐ。

税理士の対応範囲

税理士は、相続税・贈与税に関する税務申告や、適用できる控除・特例のアドバイスを行います。税務対策を含めた相続・贈与の計画を立てる際には、税理士の専門知識が有益です。

相続や贈与を円滑に進めるためには、適切なタイミングで専門家に相談することが重要です。

最後に

相続と贈与は、財産を次世代に継承するための重要な手段です。相続は法定相続人が定められており、基礎控除が適用される一方で、贈与は生前に計画的に行うことで相続税対策が可能です。

どちらを選択するかは、相続財産の規模、税負担、相続人の状況などを考慮して判断することが重要です。行政書士・司法書士・税理士などの専門家と相談しながら、最適な相続・贈与計画を立てることをおすすめします。